-

1

-

2

-

3

-

4

-

5

-

6

-

7

-

8

-

9

-

10

-

11

-

12

-

13

-

14

-

15

-

16

-

17

-

18

-

19

-

20

-

21

-

22

-

23

-

24

-

25

-

26

-

27

-

28

-

29

-

30

-

31

-

32

-

33

-

34

-

35

-

36

-

37

-

38

목차

1. 그룹 소개

2. 이념

3. Mission

4. Vision

5. 금호아시아나 정신

6. CEO

7. 연혁

8. 금호아시아나 계열사

9. 그룹위기

10 . 사건별로 보는 그룹위기와 원인

11. 그룹위기

12. 그룹 현황

13. 전반적인 그룹 흐름 & 현황

14. 금호타이어

15. 아시아나항공

16. 금호산업

17. 극복노력

18.금호산업

19. 지분 매각을 통한 재무구조 개선

20. 아시아나항공

21. 항공사고 그 이후 대처방안

22. 금호타이어

2. 이념

3. Mission

4. Vision

5. 금호아시아나 정신

6. CEO

7. 연혁

8. 금호아시아나 계열사

9. 그룹위기

10 . 사건별로 보는 그룹위기와 원인

11. 그룹위기

12. 그룹 현황

13. 전반적인 그룹 흐름 & 현황

14. 금호타이어

15. 아시아나항공

16. 금호산업

17. 극복노력

18.금호산업

19. 지분 매각을 통한 재무구조 개선

20. 아시아나항공

21. 항공사고 그 이후 대처방안

22. 금호타이어

본문내용

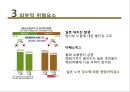

1. 무리한 인수합병

2006년 12월 대우건설을 인수

무리한 차입금 비율

- 6조원이 넘는 인수가격을 감당하기 위해 18개 금융기관을 FI(재무적투자) 로 끌어들여 3조원 가량을 빌림.

대우건설 주식에 대한 Put Back Option(매도선택권)을 제시

- 2009년 말까지 대우건설 주가가 행사가격인 주당 3만 2천원에 미치지 못 할 경우 그에 대한 차액을 그룹이 대신 갚아주기로 합의함.

건설경기 침체

- 대우건설 주가는 한때 행사가격의 5분의 1정도 수준까지 떨어짐

무리하게 욕심낸 대가

<표>

인수과정에서 생긴 부채로 금호산업, 금호석유화학, 아시아나 항공 등 그룹 핵심 계열사들이 심각한 유동성위기에 처함

유동비율(유동자산/유동부채)

기업의 단기지급능력을 나타내는 대표적 지표

100%일 경우 기업이 가진 유동자산 전체로 1년 내에 만기가 도래하는 유동부채 전액을 갚을 수 있음을 뜻함. 통상 재무회계에서는 이 비율을 200% 이상으로 유지하는 것을 모범적으로 판단

2006년 12월 대우건설을 인수

무리한 차입금 비율

- 6조원이 넘는 인수가격을 감당하기 위해 18개 금융기관을 FI(재무적투자) 로 끌어들여 3조원 가량을 빌림.

대우건설 주식에 대한 Put Back Option(매도선택권)을 제시

- 2009년 말까지 대우건설 주가가 행사가격인 주당 3만 2천원에 미치지 못 할 경우 그에 대한 차액을 그룹이 대신 갚아주기로 합의함.

건설경기 침체

- 대우건설 주가는 한때 행사가격의 5분의 1정도 수준까지 떨어짐

무리하게 욕심낸 대가

<표>

인수과정에서 생긴 부채로 금호산업, 금호석유화학, 아시아나 항공 등 그룹 핵심 계열사들이 심각한 유동성위기에 처함

유동비율(유동자산/유동부채)

기업의 단기지급능력을 나타내는 대표적 지표

100%일 경우 기업이 가진 유동자산 전체로 1년 내에 만기가 도래하는 유동부채 전액을 갚을 수 있음을 뜻함. 통상 재무회계에서는 이 비율을 200% 이상으로 유지하는 것을 모범적으로 판단

키워드

추천자료

금호그룹의 경영전략 조사 및 분석

금호그룹의 경영전략 조사 및 분석 [경영전략][전략경영][기업경영][경영난][경영난극복][AT&T사][크룹사][로버사]경영전략...

[경영전략][전략경영][기업경영][경영난][경영난극복][AT&T사][크룹사][로버사]경영전략... [선진기업]선진기업의 경영방침, 선진기업의 위기대응과 선진기업의 e-비즈니스화, 선진기업...

[선진기업]선진기업의 경영방침, 선진기업의 위기대응과 선진기업의 e-비즈니스화, 선진기업... 일본 기업의 위기와 경영 혁신 & 경영 시스템 변화 사례 분석

일본 기업의 위기와 경영 혁신 & 경영 시스템 변화 사례 분석 [경영학] 세계화 시대, ‘고용 위기’의 현황과 대응

[경영학] 세계화 시대, ‘고용 위기’의 현황과 대응 아시아나 항공 STAR ALLIANCE - 대한항공아시아나,항공사 전략적 제휴,항공마케팅,브랜드마케...

아시아나 항공 STAR ALLIANCE - 대한항공아시아나,항공사 전략적 제휴,항공마케팅,브랜드마케... [경영문화][경영][6시그마][IMF경제위기][정보지식사회][위험관리]6시그마 경영문화, IMF경제...

[경영문화][경영][6시그마][IMF경제위기][정보지식사회][위험관리]6시그마 경영문화, IMF경제... [기업관리][기업위기관리][기업보상관리][기업경영관리][기업조직관리][기업인적자원관리][인...

[기업관리][기업위기관리][기업보상관리][기업경영관리][기업조직관리][기업인적자원관리][인... IMF경제위기(IMF금융위기, IMF외환위기) 이후 경영 성과, 구조개혁 성과, IMF경제위기(IMF금...

IMF경제위기(IMF금융위기, IMF외환위기) 이후 경영 성과, 구조개혁 성과, IMF경제위기(IMF금... 글로벌 경제위기 극복과 출구전략

글로벌 경제위기 극복과 출구전략  글로벌 경제위기 극복과 출구전략

글로벌 경제위기 극복과 출구전략 글로벌 경제위기 극복과 출구전략

글로벌 경제위기 극복과 출구전략  [기업][기업 혁명][기업 혁신][기업 지속가능경영][기업 생존][기업 유지][기업 위기][기업 ...

[기업][기업 혁명][기업 혁신][기업 지속가능경영][기업 생존][기업 유지][기업 위기][기업 ... [마케팅 전략론 기획서] 고객 중심의 마케팅 전략을 통한 한경희 생활과학 위기 극복 전략

[마케팅 전략론 기획서] 고객 중심의 마케팅 전략을 통한 한경희 생활과학 위기 극복 전략

소개글